Marktwirtschaft ist mitunter brutal. Das lässt sich besonders anschaulich am 2001 liberalisierten Markt für Berufsunfähigkeitsversicherungen ablesen. Vor Jahren hat der Staat sich aus der Verantwortung gestohlen und die Absicherung des Invaliditätsrisikos in weiten Teilen den privaten Versicherungsgesellschaften überlassen. Die Auswüchse der damaligen Reform sind fatal – vor allem für Handwerker.

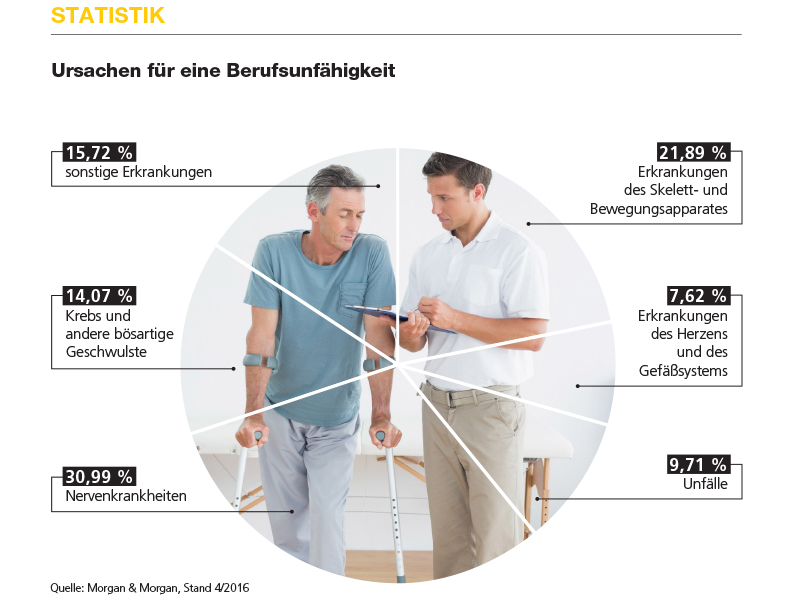

Wer körperlich hart arbeitet, hat es heute schwer, überhaupt Versicherungsschutz aufzutreiben, geschweige denn zu vernünftigen Beiträgen. Die Gesellschaften scheuen insbesondere Risikogruppen, wie Dachdecker, Zimmerleute oder Schweißer. Dabei haben psychische Erkrankungen längst die des Skelett- und Bewegungsapparates als Hauptauslöser einer Berufsunfähigkeit abgelöst. Die Berufsauslese ist nicht immer nachvollziehbar, so zahlen mitunter auch günstig eingestufte Berufe, wie Büroangestellte, in verschiedenen Branchen unterschiedliche Beiträge.

Wahlkampf-Thema Berufsunfähgkeit?

Die Versicherer haben ihre Berufsgruppeneinteilungen immer weiter verfeinert. Das Netz ist allmählich so eng geworden, dass der Ausgleich zwischen den Berufsgruppen fehlt. Das Resultat mag versicherungstechnisch noch so ausgefeilt sein, politisch ist es auf Dauer unhaltbar. Das Dilemma ist der Politik inzwischen parteiübergreifend ein Dorn im Auge. Gut möglich, dass sie sich im Wahlkampf 2017 neben dem Thema Rente auf das Thema Berufsunfähigkeit stürzen wird. Um die Fehlentwicklungen des Systems auszumerzen, wird der Gesetzgeber nachjustieren müssen, was der Wettbewerb in der Privatwirtschaft verhindert: eine Versicherungsmöglichkeit gegen Invalidität zu vertretbaren Beiträgen für alle.

Gewerkschaften und Verbraucherschützer fordern eine Rückführung der BU-Risiken in die Sozialversicherung. Denn nur dort sei das Kollektiv groß genug, um für alle einen bezahlbaren Schutz zu gewährleisten. Die Verbraucherorganisation Bund der Versicherten (BdV) hat bereits angekündigt, im Laufe des Jahres einen Vorschlag für die Rückführung in die gesetzliche Rentenversicherung vorzulegen. Pflichtversicherte Handwerksmeister könnten davon profitieren.

Verbraucher sind Leidtragende

Bis dahin wird die ungünstige Situation für Handwerker auf dem freien Markt nicht besser. Im Gegenteil, die Beiträge der BU-Versicherung dürften eher steigen, weil die Versicherer mit den Beitragsgeldern ihrer Kunden am Kapitalmarkt keine auskömmlichen Erträge mehr erzielen können. Das ist die Folge der Niedrigzinspolitik der Europäischen Zentralbank. Die Verbraucher sind die Leidtragenden.

Was also tun? Auf die Politik zu warten ist für viele sicherlich keine praktikable Lösung. Schließlich ist der Schutz gerade für Jüngere wichtig. Zweitens ist er preiswerter, je jünger und gesünder man bei der Versicherung einsteigt. Drittens haben die Jüngeren erst wenig Reserve für Notfälle anlegen können. Gar nichts zu tun, wäre der schlechteste Weg. Eine vollumfängliche BU-Versicherung ist immer die erste Wahl. Falls diese aber zu teuer ist, sollten die alternativen Angebote näher betrachtet werden (siehe "Angebotsvielfalt“).

Lassen Sie sich beraten!

Bei Berufsunfähigkeitsversicherungen können Ratings eine Entscheidungshilfe sein - sie können eine individuelle Beratung aber nicht ersetzen. Foto: © Blaj Gabriel/123RF.com

Bei Berufsunfähigkeitsversicherungen können Ratings eine Entscheidungshilfe sein - sie können eine individuelle Beratung aber nicht ersetzen. Foto: © Blaj Gabriel/123RF.com Orientierungshilfe geben zudem Ratings. Eine der führenden Ratingagenturen von Invaliditätsversicherungen ist die Franke und Bornberg GmbH (FuB). Sie analysiert die Qualität des Versicherungsschutzes seit Jahren. Ihre Notenskala reicht von "hervorragend" (FFF) bis "sehr schwach" (F--). Die Kategorien "Komfort" und "Komfort plus" bieten alle wichtigen Mindestvoraussetzungen. FuB hat für das Deutsche Handwerksblatt die Toptarife der jeweiligen Angebote zusammengestellt und jeweils ein Preisbeispiel für BU und Erwerbsunfähigkeit (EU) für den Beruf des Tischlers gerechnet. Wichtig: Vergleichen Sie die Bruttoprämien, denn aufgrund der niedrigen Kapitalmarktzinsen gleichen sich Brutto- und Nettobeitrag immer weiter an.

Ein Rating ist allerdings kein Ersatz für eine individuelle Beratung. Es ist eher eine gute fachliche Zweitmeinung. Wer schlussendlich eine Police abschließen möchte, dem ist dringend Beratung zu empfehlen. Schließlich bindet man sich bei der Invaliditätsabsicherung sehr langfristig an den Versicherer. Verbraucherschützer raten sogar, sich an einen Versicherungsmakler zu wenden, der eine anonyme Voranfrage an einen Versicherer stellt. Das hat den Vorteil, dass eine eventuelle Ablehnung nicht gleich dazu führt, dass man von keinem anderen Versicherer mehr versichert wird.

Faktoren für die Beitragsbemessung

Alter und Gesundheitszustand

Da Ältere viel häufiger invalide werden als Jüngere, sind und bleiben die Beiträge für junge Einsteiger geringer als für ältere. Der Beitrag richtet sich also nach dem Alter beim Abschluss der Police. Je früher, desto besser ist auch deshalb ratsam, weil Jüngere meist noch recht gesund sind. Vorerkrankungen wirken sich beitragserhöhend aus und können im Extrem dazu führen, dass der Versicherer einen ablehnt. Laut Bund der Versicherten ist ein BU-Vertrag bei voller Gesundheit beginnend im Alter von 40 Jahren etwa 40 Prozent teurer als ab Einstiegsalter 30.

Laufzeit

Üblicherweise sollte man den Vertrag auf das Renteneinstiegsalter abstimmen. Die meisten scheiden mit 67 aus dem Erwerbsleben aus. Die Politik denkt jedoch bereits über eine Erhöhung dieser Altersgrenze nach. Es kann also ratsam sein, flexibel zu bleiben.

Beruf

Die Versicherer ordnen die Versicherten verschiedenen Berufsgruppen zu. Die teuersten Berufe sind für die Versicherer Dachdecker, Gerüstbauer, Bergleute. Hier kommt weniger als die Hälfte nicht regulär in Rente. Demgegenüber sind Notare, Physiker, Chemiker, Maschinenbauer oder Tierärzte bedeutend geringer gefährdet.

Überschussbeteiligung

Da es sich bei der Berufsunfähigkeitsversicherung um eine Variante der Rentenversicherung handelt, wohnt ihr ebenfalls ein Sparvorgang inne. Aus der Anlage der im Voraus gezahlten Beiträge erwirtschaften die Versicherungsgesellschaften an den Kapitalmärkten Erträge. An diesen beteiligen sie ihre Kunden meist durch eine Verrechnung mit dem tatsächlich kalkulierten Tarifbeitrag (Bruttobeitrag). Der Kunde zahlt in der Regel also einen um die Überschussbeteiligung reduzierten Beitrag (Nettobeitrag). Die Differenz zwischen Brutto- und Nettobeitrag ist angesichts der aktuellen Minizinsen geringer geworden. Die Überschüsse können sich jederzeit weiter verschlechtern. Deshalb sollte man beim Abschluss einer BU-Police besser auf die Höhe des Bruttobeitrags achten und sich freuen, solange der tatsächlich zu zahlende Beitrag (noch) darunterliegt.

Überblick über die Angebotsvielfalt

Berufsunfähigkeits(BU)-Versicherung

Sie zahlt, wenn man durch Krankheit oder Unfall für einen langen Zeitraum seinen Beruf nicht mehr ausüben kann. Die Leistung wird als BU-Rente gezahlt. Diese sollte ausreichen, um den Lebensstandard halten zu können. Sie darf aber nicht zu einer Besserstellung führen. Das wäre moralisch verwerflich.

Erwerbsunfähigkeits(EU)-Versicherung

Sie gilt als kleine Schwester der Berufsunfähigkeitsversicherung. EU-Rente wird allerdings nur dann gezahlt, wenn man gar keinen Beruf mehr ausüben kann. Es reicht also nicht, wenn ein Maler gegen Lösungsmittel allergisch wird. Dann könnte der Maler ja theoretisch noch in einem Fachmarkt arbeiten.

Verweisungsklauseln

Diese Klauseln sind in der BU-Versicherung selten geworden. Sicherheitshalber sollte man prüfen, ob der Versicherer im Fall des Falles uneingeschränkt auf sein Recht verzichtet, dem Erkrankten eine vergleichbare Tätigkeit zuzumuten. Ob er diese denn auch tatsächlich findet, interessiert den Versicherer nicht. Wichtig ist, dass auch die konkrete Verweisung ausgeschlossen ist. Nur dann muss der Handwerker nicht befürchten im Baumarkt arbeiten zu müssen.

Dread-Disease-Versicherung

Sie bietet finanziellen Schutz bei bestimmten schweren Krankheiten. Die werden exakt aufgelistet. Wenn die Invalidität sich nach einer anderen Krankheit einstellt, gibt es keine Disease-Rente.

Grundfähigkeiten-Versicherung

Dabei richtet sich die Rentenzahlung weder nach Krankheiten oder Unfallursachen, sondern danach, ob dem Versicherten grundlegende Fähigkeiten wie Sehen, Hören oder Treppensteigen verlorengegangen sind. Psychische Erkrankungen sind hier nicht gedeckt.

Multi-Risk-, Körperschutz- und Funktionsinvaliditäts-Versicherung

Das sind drei Namen für das gleiche Produkt. Die Policen sind speziell für körperlich Tätige entwickelt worden, die keine Berufsunfähigkeits(BU)-Versicherung bekommen. Gerade für Handwerker ist es mitunter die einzige Alternative, ein Minimum an Arbeitskraft abzusichern. Vorteil: Der abgespeckte Schutz spiegelt sich in einer im Vergleich zur BU etwa halb so hohen Prämie wider. Im Prinzip bietet diese Versicherung eine Art Bausteinkasten aus Grundfähigkeiten-, Pflege- und Unfallrente. Die für Handwerker wichtigen Muskel- und Skeletterkrankungen sowie Herz-Kreislauferkrankungen sind hier meist gedeckt; psychische Erkrankungen hingegen ausgeschlossen. Achtung: Die Multi-Risk gibt es in zwei Ausprägungen. Einmal nach Art der Unfallversicherung und einmal nach Art der Lebensversicherung.

AU-Klausel (Arbeitsunfähigkeit)

Diese Klausel ist relativ neu. Sie sorgt für einen reibungslosen finanziellen Übergang von der Krankheitsphase auf die Berufsunfähigkeit. Denn mitunter sind die Gesundheitsprüfungen des BU-Versicherers langwierig. Aktuell gibt es erst wenige Anbieter: Allianz (BerufsunfähigkeitsPolice Plus, Tarif OBUU, und Risikolebensversicherung Tarif L0U mit BUZ Vorsorge Plus), Condor (selbstständige BU, Tarif C80 Comfort, und Risikolebensversicherung Tarif C09 Comfort mit Comfort BUZ) sowie Volkswohl Bund (Tarif SBU). Achtung: Beim Volkswohl Bund ist diese Klausel optional, muss also ausdrücklich mit dem Versicherer vereinbart werden.

Franke und Bornberg ist eine führende Ratingagentur von Invaliditätsversicherungen. Sie hat exklusiv für das Deutsche Handwerksblatt für den Beruf des Tischlers ein Preisbeispiel errechnet, das die Prämien in der Berufs- und Erwerbsunfähigkeit zeigt.

Die Übersicht über die Berufsunfähigkeitsversicherungen steht hier zum Download.

Die Übersicht über die Erwerbsunfähigkeitsversicherungen steht hier zum Download.

Hier sind außerdem noch allgemein die Top-Versicherungen (im Rating von Franke und Bornberg) im Bereich der Grundfähigkeitsversicherungen, der MultiRisk-Unfallversicherungen und der MultiRisk-Lebensversicherungen zum Download.

Historie zur Privatisierung der BU

Seit der Privatisierung der Berufsunfähigkeit im Jahr 2001 haben alle nach dem 1. Januar 1961 Geborenen in der Gesetzlichen Rentenversicherung keinen Schutz mehr gegen das Risiko, aufgrund einer Erkrankung oder eines Unfalls dauerhaft nicht arbeiten zu können. Nur wer in gar keinem Beruf mehr in der Lage ist, weniger als drei Stunden am Tag zu arbeiten, erhält eine Erwerbsminderungsrente und auch nur dann, wenn er mindestens fünf Jahre lang in die Rentenkasse eingezahlt hat und in den fünf Jahren vor Eintritt der Erwerbsminderung mindestens drei Jahre lang Pflichtbeiträge abgeführt worden sind.

Wer also länger als zwei Jahre bei der Rentenkasse "pausiert" verliert seinen Anspruch auf Erwerbsminderungsrente. Die Höhe dieser Rente entspricht einem knappen Drittel des monatlichen Bruttoeinkommens.

Text:

Rainer Fröhlich /

handwerksblatt.de

Kommentar schreiben